Résumé :

– L’assurance-vie est un des placements préférés des ménages français et son compartiment sécurisé, le fonds euros, continue d’enregistrer une collecte toujours importante (22,4 Mds€ de collecte nette annuelle en moyenne depuis 2009).

– Même si la rémunération des contrats en fonds euros baisse depuis 20 ans (-4,4 points de pourcentage) elle resterait toutefois élevée au vu du faible niveau des taux sur les obligations souveraines françaises. Cette situation pourrait peser sur la solvabilité des assureurs-vie si la faiblesse des taux d’intérêt persistait.

– La situation actuelle peut rappeler celle du Japon de la fin des années 1990 où plusieurs assureurs-vie avaient fait faillite, contraints par une période prolongée de faibles taux d’intérêt.

– En Europe et plus particulièrement en France, les assureurs-vie ne sont pas en si mauvaise posture par rapport à leurs voisins européens. Cependant, des changements doivent être effectués rapidement, notamment au niveau de leur stratégie de rémunération et du choix d’actifs financiers, pour ne pas menacer significativement la stabilité du système financier européen.

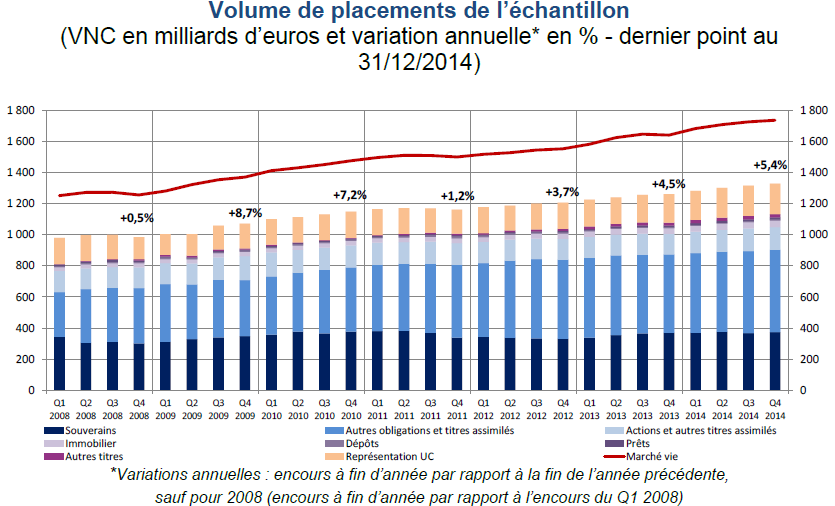

L’assurance-vie est un des placements privilégié par les ménages français, dont l’encours atteignait 1 572,1 Mds€ (73% du PIB) en juillet 2015 selon la Fédération Française des Sociétés d’Assurances, loin devant le Livret A qui ne dépasse pas les 260 Mds€. Et l’assurance-vie continue de séduire en 2015 en attirant toujours l’épargne, avec une collecte nette supérieure à 15,7 Mds€ entre janvier et mai 2015. L’engouement pour l’assurance-vie peut notamment s’expliquer par le couple risque / rendement proposé par le fonds en euros, compartiment de l’assurance-vie sécurisé qui représente près de 80% de l’encours total de l’assurance-vie.

Cependant dans un contexte de bas taux d’intérêt, l’écart croissant entre la rémunération des contrats en fonds euros et le rendement des obligations souveraines françaises (placement majoritaire sur le fonds euros) risquerait de faire peser un risque sur les marges des assureurs-vie. Si cette situation se prolongeait, elle constituerait une source d’inquiétudes non négligeables pour la stabilité du secteur de l’assurance-vie.

1 – L’incompatibilité entre des taux d’intérêt bas et une rémunération élevée du fonds euros

1.1 – Des taux minimum garantis élevés

Bien qu’il existe plusieurs types d’assurance-vie (cf. annexe en fin d’article), le fonds euros, par ses caractéristiques[1]et son poids dans le montant total de l’assurance-vie en France[2]est celui qui suscite le plus notre attention.

Sur le fonds euros, les différents distributeurs d’assurance-vie sont amenés à proposer chaque année une rémunération minimale (en % du rendement) à leurs clients, de telle sorte que les épargnants y ayant souscrit sont assurés qu’ils disposeront d’un taux minimum annuel garanti sur leur épargne. Selon l’EIOPA (European Insurance and Occupational Pension Authority), sur un échantillon de 64 compagnies proposant une assurance-vie dans l’Union Européenne, ce taux garanti avoisine les 3% pour la majorité d’entre elles, ce qui est un taux extrêmement élevé… surtout dans le contexte actuel de bas taux d’intérêt !

1.2 – Un écart qui se creuse

En 2014, 65% des placements obligataires souverains en Union Européenne de l’assurance-vie était sur des obligations souveraines françaises, soit 20% du placement total des obligations sur l’assurance-vie(plus de 314 Mds€). La rémunération du fonds euros suit la variation des taux obligataires souverains.

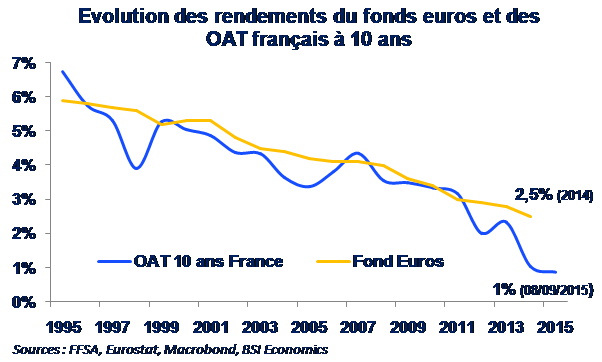

Depuis près de 20 ans, le rendement du fonds euros en France suivait la tendance à la baisse des taux obligataires français. Année après année, le rendement du fonds euros a diminué au grand dam des épargnants français ayant placé leur épargne sur ce support, même si une inflation très faible ces dernières années a « préservé » le rendement réel. Malgré une rémunération moyenne des contrats en fonds euros de 2,5% en 2014 (contre 5,3% en 2000), elle semble trop élevée. En effet, l’écart entre la rémunération des obligations d’Etat français à 10 ans et celui du fonds euros se creuse (cf. graphique ci-dessous).

Dans ce contexte, la Banque de France et l’Autorité de Contrôle Prudentiel et de Résolution (ACPR), dont le rôle est de contrôler les banques et les assureurs ont lancé plusieurs appels depuis un an maintenant pour que les distributeurs d’assurance-vie baissent la rémunération du fonds euros afin que cette dernière soit davantage connectée aux évolutions des rendements des obligations souveraines[3]. Dans une note de mai 2015, le Fonds Monétaire International (FMI)[4]a également fait part de ses inquiétudes concernant la vulnérabilité des assureurs-vie en Europe à un scénario de type japonais.

2 – Risque de solvabilité des assureurs, le risque du scénario japonais

A la fin des années 1990 au Japon, ces mêmes conditions ont provoqué la faillite de 8 assureurs-vie importants. Trois catégories de risque peuvent être identifiées afin de comprendre à quels types de scénario pourrait faire face le secteur de l’assurance-vie en Europe. Ces risques sont interdépendants les uns des autres et s’ils étaient amenés à se manifester simultanément, ce qui serait le pire scénario envisageable, un scénario du type japonais pourrait se produire.

2.1 – Un risque de déséquilibre de duration du bilan des assureurs

Un écart persistant entre rémunération des contrats d’assurance-vie, bas taux directeurs et rendements obligataires faibles peut s’avérer déstabilisant pour les assureurs-vie.

Au sein du passif du bilan des assureurs-vie, leur passif contient des garanties comprises dans les anciens contrats d’assurance-vie, or il s’avère que celles-ci sont assez élevées comme nous l’avons déjà constaté. De plus, l’assurance-vie entrant dans une démarche de placement à long terme, les assureurs investissent sur les titres de long terme les moins risqués, donc sur des obligations souveraines de maturité longue.

Au niveau de leur actif, les assureurs-vie doivent à tout moment disposer de fonds suffisants et liquides pour faire face aux rachats potentiels par les assurés de leur contrat. Pour solder ces contrats dans les plus brefs délais, les assureurs-vie se doivent de détenir des titres obligataires très liquides, souvent de maturité assez courte (moins d’un an). Dès lors, un écart de duration existe toujours entre le passif et l’actif : la durée moyenne des contrats des assurés, soit la maturité moyenne du passif est supérieure à celle de l’actif. Or si cet écart est trop important, dans un contexte de bas taux d’intérêt, il impacte significativement la valeur du passif et de l’actif.

En période prolongée de bas taux d’intérêt, les titres détenus sur les assurances-vie arrivant à échéance sont réinvestis sur des nouvelles obligations mais à rendement plus faible : c’est le risque de réinvestissement. Dès lors les marges des assureurs-vie se réduisent, car le rendement des nouveaux titres détenus baisse alors même que les taux garantis sur les contrats d’assurance-vie, surtout ceux des plus anciens, sont élevés. Ainsi des moins-values sont réalisées et la valeur du passif des assureurs risque de devenir temporairement supérieure à celle de l’actif et menace la solvabilité des assureurs.

2.2 – Un risque de rachat massif des contrats

Si les assurés estiment que les assureurs ne peuvent plus garantir des taux suffisamment élevés sur leur contrat en fonds euros, ceux-ci pourraient décider de racheter en masse leur contrat. Une importante décollecte nette obligerait les assureurs à se délester de leurs actifs les plus liquides pour solder les contrats de leurs clients et / ou de vendre à perte en se débarrassant de leurs obligations avant leur échéance, ce qui aura pour effet de baisser le prix de ces actifs.

Ces ventes à perte pourraient alors provoquer la faillite de certains assureurs tout en générant du risque systémique : si le volume des ventes d’actifs les plus liquides est important, il y a risque de contagion pour les assureurs les plus solides via la dégradation de la qualité des actifs qu’ils détiennent (phénomène de fire sales).

2.3 – Un risque de propagation à l’ensemble du système

Dans une telle configuration, les effets de contagion augmenteraient fortement le risque de faillite même pour des établissements initialement solvables. De plus :

– A partir de la faillite d’un premier assureur, la contagion pourrait se propager à l’ensemble du secteur financier via la baisse généralisée du prix des actifs financiers (phénomène de fire sales) ;

– Il n’existe pas de système de protection des assurés bénéficiant de normes communes au sein de l’Union Européenne[5] ;

– Contrairement aux banques les assureurs ne bénéficient pas de l’accès aux liquidités de la Banque centrale en cas de difficultés ;

– Les assureurs-vie sont des investisseurs de premier plan et ont un impact clé sur l’économie réelle, via le financement de la dette publique en achetant des obligations souveraines françaises et en comblant une partie des besoins financiers du secteur privé dans lesquelles est investie l’épargne des assurés.

Toutefois ce scénario (« worst case scenario ») semble être le plus désastreux et ne peut être considéré comme le plus probable, même si le cas japonais n’est pas à négliger.

3 – Quel est le niveau de risque actuel ?

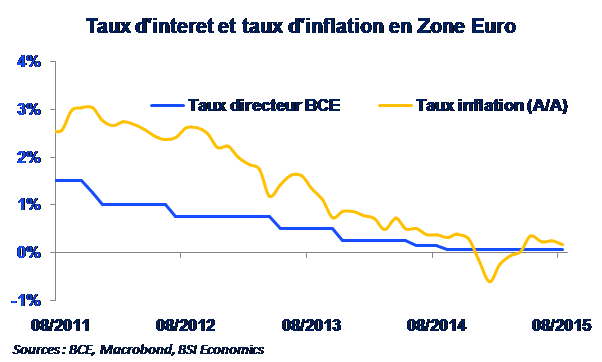

3.1 – La politique de la BCE favorable à des taux bas

Avec la politique de Quantitative Easing (QE) de la Banque Centrale Européenne (BCE) jusqu’en septembre 2016, l’achat massif de titres obligataires de pays de la Zone Euro devrait maintenir des pressions à la baisse sur les rendements obligataires. Dans le même temps, la BCE ne devrait pas remonter son taux directeur au vu d’une inflation encore moribonde en Zone Euro. Dès lors, la période de taux bas devrait se poursuivre.

3.2 Des stratégies pour contenir les risques

Trois types de stratégies sont préconisées pour les assureurs-vie afin d’éviter que la situation actuelle ne dégénère en scénario japonais : allonger la duration de leur actif, chercher des rendements obligataires plus élevés (High Yield ou à la frontière de l’Invesment Grade) et / ou investir sur d’autres classes d’actifs[6]ou encore renégocier les taux garantis sur les contrats d’assurance-vie.

Concernant la première stratégie, tant qu’il n’y pas de rachat massif de contrat d’assurance-vie, il n’y pas de risque de décollecte poussant à une diminution de la duration de l’actif. Au contraire en France les chiffres de 2014 et 2015 montrent que l’assurance-vie dispose toujours de la préférence des français pour placer leur épargne[7].

La seconde stratégie, consistant à chercher des rendements plus élevés, pourrait par contre être rendue plus difficile par la réglementation Solvency 2, qui impose aux assureurs de disposer de fonds propres importants pour la détention de titres qui permettent de générer davantage de rendement.

Concernant la dernière stratégie, la législation française autorise les assureurs-vie à baisser les taux garantie minimum des contrats préétablis, si l’assuré en est informé[8]. Cependant, cette pratique si elle n’est pas suffisamment transparente peut engendrer des complexifications si l’assuré s’estime lésé. De plus, de telle pratique pourrait s’avérer dangereuse si elles étaient généralisées et générer un rachat massif d’assurés mécontents de voir le rendement de leur placement se réduire encore.

3.3 Des risques qui semblent maitrisés en France

En France, la situation semble moins préoccupante qu’en Allemagne, aux Pays-Bas ou en Norvège, car l’écart de duration entre passif et actif n’est pas encore trop préoccupant, étant inférieur à 5 ans pour un taux garantie avoisinant les 1% selon Moody’s.

De plus, les assureurs disposent de réserves[9]dans lesquelles elles piochent déjà actuellement pour proposer des rendements plus élevés que ce qu’elles devraient. Ces réserves sont d’autant plus incontournables qu’actuellement elles garantissent la stabilité du secteur de l’assurance-vie en maintenant les rendements à des niveaux encore acceptables. Si ces réserves venaient à s’épuiser et que le contexte de taux bas se poursuit, un scénario japonais aurait beaucoup plus de chance de se mettre en place.

Au Japon, les assureurs qui ont survécu à la crise de la fin des années 1990 étaient ceux qui disposaient d’un portefeuille d’activités diversifiés (épargne, retraite, assurance-vie et non vie, santé, unités de compte et fonds euros, etc..), ce qui semble plus proche du modèle des assureurs français.

Conclusion

Avec une période prolongée de taux bas, le rendement du fonds euros sera dans tous les cas amené à baisser dans les années à venir. Toutefois cela ne sera sans doute pas suffisant pour assurer sa stabilité et le scénario japonais ne doit pas être considéré comme un cas extrême.

Le très probable prolongement de la période de bas taux d’intérêt et la faiblesse des rendements des titres obligataires doivent amener les autorités de contrôle et les assureurs-vie à prendre des décisions afin de se prémunir pour ne pas menacer la stabilité du système financier.

Annexe : Présentation de l’assurance-vie

L’assurance-vie est avant tout un produit d’épargne de long terme, permettant tant de financer des projets, que de placer en vue de la retraite ou de fructifier son épargne. Ce qui compte pour une assurance-vie est sa date d’ouverture. A partir de celle-ci il est possible d’effectuer des versements réguliers ou temporaires et en cas de retrait de bénéficier d’une fiscalité plus ou moins importante[10]s’applique sur le montant retiré (exonérations fiscales particulièrement avantageuses à partir du moment où un contrat d’assurance-vie est détenu au-delà de 8 ans).

On distingue actuellement deux types d’assurance-vie[11] :

1. Les contrats mono-support : ils correspondent à des contrats en fonds euros, soit un placement obligataire sans risque de perte en capital avec un taux minimum garanti chaque année. Sur ce type de contrat, les rendements sont stables pour une sécurité forte.

2. Les contrats multi-support : ils sont répartis entre fonds euros et unités de compte, ces derniers étant des placements essentiellement investis sur des actions, des fonds en actions ou des obligations à haut rendement. Les unités de compte comportent davantage de risque en contrepartie d’un potentiel de rendement qui peut être plus élevé.

Sources : Autorité de Contrôle Prudentiel et de Résolution (2015)

Notes:

[1] C’est un placement obligataire sans risque de perte en capital avec un taux minimum garanti chaque année. Il peut toutefois contenir une petite poche de placement immobilier ou en actions pouvant atteindre 10%, ou plus, du total du placement, afin de stimuler le rendement.

[2] Près de 80% de l’encours total, soit un montant de plus de 1 200 Mds€.

[3] Cf. les propos du gouverneur de la Banque de France, Christian Noyer dans une déclaration du 28 octobre 2014 http://www.agefi.fr/articles/christian-noyer-veut-une-baisse-des-taux-des-contrats-d-assurance-vie-1336710.html.

[4] Fonds Monétaires International (FMI), (2015), « European Life Insurers: Unsustainable Business Model », Reinout De Bock, Andrea Maechler, and Nobuyasu Sugimoto.

[5] En France, le montant garanti s’élève à 70 000€ maximum par contrat et par assureur.

[6] Peu pratique à réaliser sur un contrat mono-support sans augmenter les frais associés à ces actifs et le risque, alors même que ce compartiment de l’assurance-vie se veut sans risque.

[7] Même si les dépôts à vue enregistrent la plus forte collecte (plus de 22 Mds€ entre janvier et juillet 2015), l’assurance-vie est le second placement financier en tête de la collecte d’épargne et les unités de compte enregistrent même un niveau record : 33% de la collecte totale de l’assurance-vie en 2014, contre 17% en 2013 et en 2015 les unités de compte sont devant le fonds euros.

[8] Conformément à l’article A 132-1 du code des assurances.

[9] Chaque année, les assureurs réalisent des provisions pour participation aux bénéfices (PPB) dans lesquelles ils peuvent puiser afin que les rendements réalisés plus cette PPB atteignent au moins 85% des rendements financiers que le code de l’assurance les obligent à verser aux assurés.

[10] En cas de rachat de l’assurance-vie avant 4 ans, les intérêts sont imposables et font l’objet d’un prélèvement libératoire forfaitaire de 35% et de 15% pour un rachat entre 4 et 8 ans. Après 8 ans pour un retrait, au delà de revenus de 4 600€ pour une personne seule (9 200€ en couple), les intérêts font l’objet d’un prélèvement forfaitaire de 7,5% ou alors sont intégrés au revenu imposable.

[11] Les contrats d’assurance-vie euro-croissance auraient pu être ajoutés à cette liste mais jusqu’à présent ils ne sont très rares. Ils sont complexes, proposant des garanties de capital pour une détention de 8 années minimum et avec la possibilité de constituer une part variable de titres diversifiés.

Références :

– Autorité de Contrôle Prudentiel et de Résolution (ACPR), (2015), « Suivi de la collecte et des placements des 12 principaux assureurs-vie à fin décembre 2014 ».

– AXA IM, (2015), « Les assureurs dans un contexte de taux bas », Eric Chaney.

– BSI Economics, (2013), « Les Fonds en Euros des compagnies d’Assurance Vie », Allouche Jordan.

– BSI Economics, (2015), « Solvabilité 2, titrisation et financement de l’économie française (1/2) », Chalendard Romaric.

– BSI Economics, (2015), « Solvabilité 2, titrisation et financement de l’économie française (2/2) », Chalendard Romaric.

– BSI Economics, (2015), « Les rendements obligataires allemands s’éloignent du territoire négatif », Moussavi Julien.

– Fonds Monétaires International (FMI), (2015), « European Life Insurers: Unsustainable Business Model », Reinout De Bock, Andrea Maechler, and Nobuyasu Sugimoto.

– Moody’s, (2015), « European Insurers face credit-negative QE program ».

– RBS, (2015), « German lifers are hurt badly by lower interest rates but are far from immune to a selloff», Mary-Dauphin Clement.