Résumé

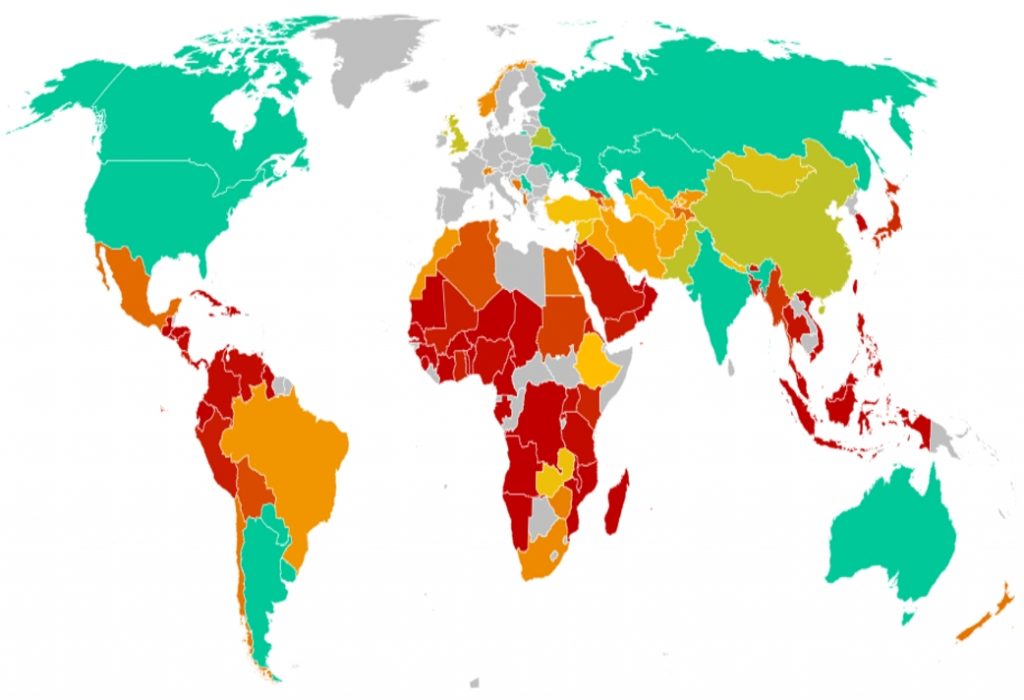

· Suite à la déréglementation du crédit dans l’ensemble des pays nordiques, courant des années 80, une bulle immobilière s’est formée débouchant sur une crise bancaire majeure.

· Face à la hausse de l’insolvabilité des agents privés / taux de prêts non-performants, les autorités nordiques ont dû mettre en place un plan de sauvetage pour sauvegarder leur système bancaire.

· Pour des raisons, exogènes (forte croissance mondiale) et endogènes (réformes structurelles engagées), les économies nordiques ont connu un rebond substantiel à la sortie de leur crise bancaire.

· Si les éléments moteurs de cette crise sont très proches à ceux de 2008, il reste que l’environnement économique mondial est, à ce jour, très différent de l’époque, ce qui limite les comparaisons en termes de gestion de la crise bancaire.

NB : Le cas du Danemark n’est pas abordé dans cet article, le pays n’ayant pas connu de crise bancaire systémique comme ses voisins. Malgré une forte hausse des pertes pour les établissements financiers danois, très peu ont fait appel au soutien du secteur public (« bail-out »). La principale raison expliquant la surperformance du Danemark réside dans la mise en place ex ante de réformes, aussi bien du système fiscal (réduction de la déductibilité des charges d’intérêts pour les particuliers, ce qui a limité la progression de la bulle immobilière) que de la supervision financière (monitoring bien plus contraignant et implémentation de ratio de solvabilité). Ainsi, contrairement à ses pairs, les conditions introduites par les autorités danoises ont permis au pays d’éviter une crise bancaire et de devise de grande ampleur.

La crise bancaire nordique du début des années 90 ressemble en tous points à une crise financière classique au sens de Reinhard et Rogoff (This time is different, 2008) : l’explosion des bulles financière et immobilière, alimentées par l’emballement du crédit, a provoqué une dégradation de la qualité des actifs bancaires. Les pouvoirs publics sont intervenus directement auprès du secteur financier, afin de le renflouer et de mettre en place les outils permettant d’assainir le système. En parallèle, les réformes menées par les gouvernements ont permis de renouer avec un sentier de croissance élevé.

I. La surchauffe du crédit et la bulle immobilière ont mené à la plus grave crise dans les pays nordiques.

Les autorités nordiques ont décidé de supprimer l’encadrement et le rationnement du crédit (fin du plafonnement des prêts et des limites de risque de change) en Norvège dès 1984, Suède en 1985 et Finlande en 1986. Alors que les taux d’intérêts réels payés par les débiteurs étaient négatifs, du fait d’une forte inflation mais aussi, et surtout, de la possibilité de déduire de l’impôt sur le revenu la quasi-totalité des charges d’intérêts, les ménages ont bénéficié de ces changements réglementaires pour fortement s’endetter. La libéralisation internationale des marchés de capitaux dans l’ensemble des pays de la zone nordique a aussi été un facteur ayant considérablement stimulé la croissance du crédit. Avec des taux d’intérêts nominaux supérieurs à ceux en Europe, l’afflux de capitaux étrangers et l’implantation de nombreuses filiales de banques étrangères, a considérablement accru les liquidités disponible et donc alimenté la hausse des crédits, notamment libellés en devise étrangère, tout en augmentant la dépendance de ces pays vis-à-vis des créanciers extérieurs.

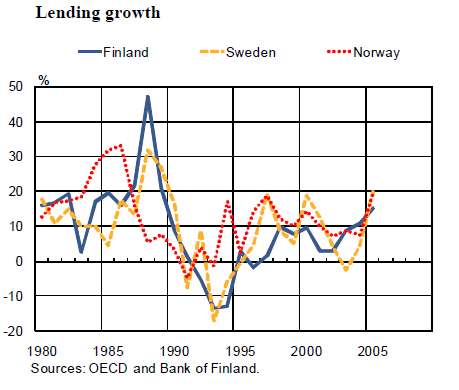

De fait, la croissance du crédit a été phénoménale dans l’ensemble des pays nordiques, atteignant en 1988, en Finlande et en Suède, respectivement +47% et +32% sur un an (cf. graphique 1). En Suède, l’encours des crédits au secteur privé non financier est ainsi passé de 85% du PIB en 1985, à 130% en 1990.

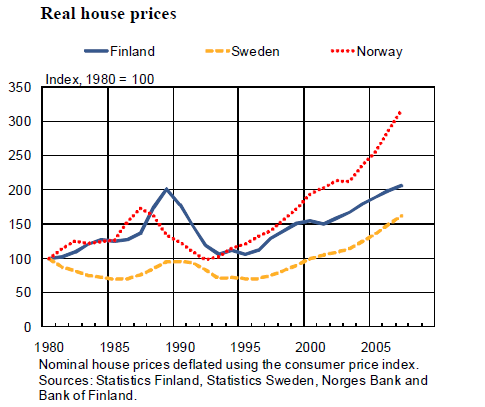

Cet emballement du crédit a généré de multiples bulles aussi bien financière (hausse de près de 300 % des indices boursiers suédois et finlandais entre 1985 et 1989) qu’immobilière (cf. graphique 2). Pourtant, face à cette envolée du crédit, les banques et les autorités financières locales n’ont pas mis en place le monitoring nécessaire afin d’évaluer le risque à l’actif des banques.

Graphique 1 : Evolution du crédit

Graphique 2 : Evolution du prix de l’immobilier

Par ailleurs, le contexte international a également joué un rôle prépondérant dans l’émergence de cette crise. Tout d’abord, avec la réunification de l’Allemagne, les taux directeurs de l’ensemble des pays européens ont augmenté, ce qui a entrainé un renchérissement du coût du crédit et une hausse des cas d’insolvabilité, les crédits nordiques étant essentiellement à taux variables. Ensuite, l’effondrement de l’URSS a particulièrement affecté les exportations nordiques, notamment finlandaises, puisque l’URSS en était le principal partenaire commercial, impactant fortement la croissance. Enfin, les multiples attaques spéculatives sur les monnaies nordiques ont forcé les banques centrales locales à dévaluer leur monnaie.

L’ensemble de ces facteurs de risques, aussi bien domestiques (gonflement de la bulle immobilière) qu’internationaux (dette extérieure importante, attaques spéculatives des monnaies locales et dégradation des exportations), a débouché sur une nette détérioration de l’actif des banques. Sur la période 1990-1993, les provisions pour pertes sur les prêts bancaires ont atteint des niveaux historiquement élevés : 2,7 % en Norvège (en % du total des prêts), 2,9 % au Danemark, 3,4 % en Finlande, 4,8 % en Suède.

II. Les outils mis en place par les autorités ont finalement permis d’endiguer les effets de la crise et de consolider les bases d’un rebond économique phénoménal.

Face au tarissement des liquidités en monnaie locale et en devise étrangère, les banques centrales nordiques ont tout d’abord œuvré au refinancement des banques. Aussi, les autorités ont mis en place un fonds de garantie pour la totalité du passif des banques (garantie illimitée hors fonds propres/capital). A la marge de ces interventions, et avant l’action des pouvoirs publics, des solutions « privées » ont été engagées afin de sortir de la crise. Ainsi, dans certains établissements, les actionnaires ont été directement mis à contribution, en partie (comme ce fut le cas pour la Skopbank en Finlande) ou totalement (les actions de la Gota Bank en Suède détenues par le secteur privé étant automatiquement dépréciées à 0). Pourtant face à l’ampleur de la récession et de la restructuration bancaire à mettre en œuvre, les pouvoirs publics ont dû mettre en place des outils complémentaires.

Des agences de résolution bancaire, indépendantes du gouvernement et de la Banque Centrale, ont été créées afin de gérer l’injection de fonds publics dans le système bancaire et des structures de défaisance (« bad banks »), ont été mises en place (hormis en Norvège où certaines banques ont pris elles-mêmes l’initiative de créer des « bad banks »). Ces structures ont permis de centraliser les actifs risqués des banques (immobiliers), et les diluer avec le temps (sur un horizon de 15 années, vente progressive des actifs). Ces sociétés, sous garanties d’Etat, ont contribué à ce que la comptabilisation des pertes sur créances douteuses n’ait pas d’implication sur la solvabilité des banques.

Les banques concernées par des recapitalisations ont dû mettre en place d’importantes restructurations, notamment à travers des fusions d’établissements, afin de d’améliorer leur rentabilité et solvabilité. Les banques finlandaises ont enregistré des pertes jusqu’en 1996. L’une des conséquences de cette restructuration a été l’internationalisation des banques puisqu’aujourd’hui près des deux tiers des banques finlandaises sont aux mains d’étrangers.

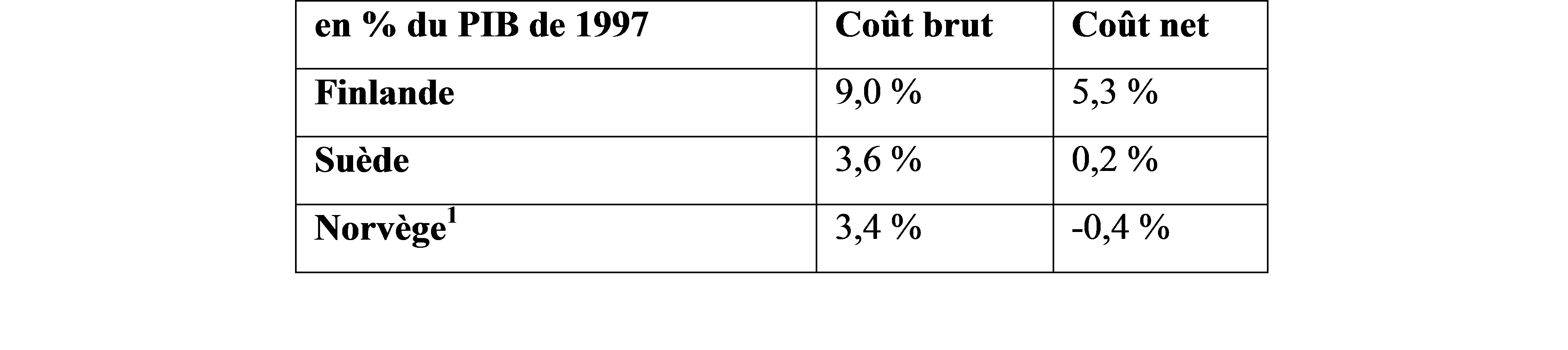

Les coûts totaux du « bail out » sont répertoriés dans le tableau ci-dessous, où l’on distingue le coût brut (comprenant la recapitalisation de certaines banques et l’apport en capital aux bad banks) et le coût net qui lui prend en compte les recettes perçues par les « bad banks » suite à la vente de certains actifs et la vente par l’Etat des parts des banques acquises pendant le plus haut de la crise. Le coût résiduel de la crise a été particulièrement élevé en Finlande (5,3 % du PIB de 1997) du fait de l’ampleur de la récession et du fort volume de créances douteuses détenues initialement par le secteur bancaire. En revanche, la crise a été beaucoup moins coûteuse pour les Etats suédois et norvégiens. Les contribuables norvégiens ont même été bénéficiaires à la sortie de la crise une fois la vente des participations de l’Etat réalisées, grâce à la hausse significative de la valeur des actions détenues.

Coût fiscal du plan d’aide de l’Etat au secteur financier

Source: S. Honkapohja, Bank of Finland, 2009 1en % du PIB de 2001

Une des principales leçons à tirer de cette crise réside dans l’identification de signaux d’alertes: l’emballement du crédit et l’émergence d’importants déficits courants semblent être les principaux indicateurs de crise.

III. Quelle fût la stratégie de sortie de crise à l’époque ?

Au-delà des réponses financières afin de limiter la propagation de la crise bancaire, les gouvernements nordiques, notamment suédois et finlandais, ont mis en place de nombreuses réformes structurelles qui ont porté leurs fruits en termes de croissance dans la sortie de crise.

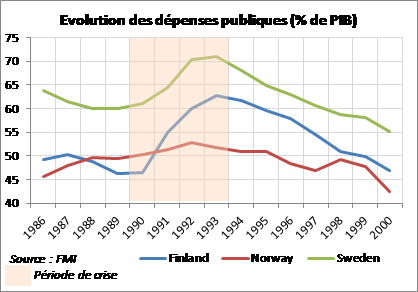

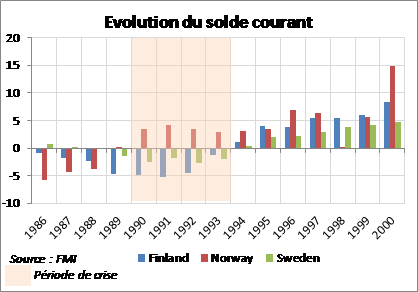

Une importante consolidation budgétaire a été réalisée en Finlande et en Suède à partir de 1993. Au total, entre 1994 et 1998, on estime l’effort de consolidation à 8 points de PIB. Comme on peut le voir sur le graphique 4, l’ajustement budgétaire dans les deux pays s’est fait à travers la réduction drastique des dépenses publiques, notamment sociales et de fonctionnement. En marge, la gouvernance des finances publiques a été renforcée, afin de contrôler les dépenses publiques selon le cycle économique. De plus, les pays nordiques ont libéralisé des pans entiers de leur économie pour débrider le potentiel de croissance et réduire le rôle de l’Etat : santé, éducation, retraites… Enfin, le modèle de croissance a été fortement redirigé vers les exportations, dans un contexte d’essor du commerce international. Ainsi, le poids des exportations est passé de 33 % du PIB suédois en 1993 à près de 50 % en 2000. Dès 1993, l’ensemble des comptes courants de la zone affichait un excédent (graphique 5).

L’ensemble de ces réformes a fait preuve d’un important travail de concertation entre le gouvernement et les partenaires sociaux. La prise de conscience de la part de la population du besoin de réforme a été un des piliers afin de sortir les pays de la crise.

Graphique 4 : Evolution des dépenses publiques

Graphique 5 : Evolution du solde courant

IV. Le parallèle entre la crise nordique de 1993 et celle Mondiale de 2008 est-il évident?

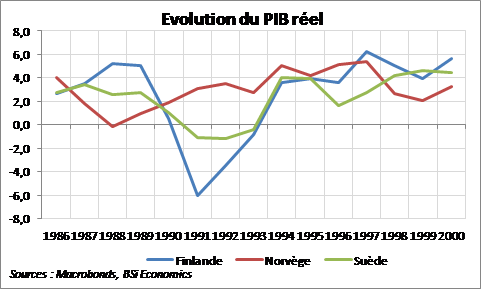

L’impact de la crise bancaire qui a sévit dans l’ensemble des pays nordique a été de grande ampleur, ce qui a poussé Reinhard et Rogoff (This time is diferent, 2008) a classé cette crise parmi les cinq majeures de l’Histoire. Comme on peut le constater sur les graphiques ci-dessous, la chute totale du PIB entre 1990 et 1993 a été de grande ampleur, notamment en Finlande, pays le plus durement touché par cette crise, le PIB ayant reculé de 10% sur cette période (-5% en Suède). Le taux de chômage a de fait atteint un niveau historiquement élevé (16 % en Finlande et 9,4 % en Suède). En revanche, si l’économie suédoise a connu la même trajectoire que son voisin finlandais, l’amplitude est nettement moins forte. Ainsi, l’ampleur de la récession économique et le recul des prix des actifs aussi bien financiers qu’immobiliers sont comparables entre cette la bancaire des années 90 et la crise financière de 2008.

Graphique 6 : Evolution du PIB dans les pays nordiques

Concernant les moyens mis en place afin de restructurer le secteur bancaire il existe de nombreuses analogies entre les deux crises : i) un bail out a été réalisé à travers l’injection de capitaux, les établissements les plus risqués étant nationalisés(Northern Rock, Dexia), ii) des structures de défaisances ont été mises en place afin de liquider les actifs risqués (essentiellement immobiliers, tout comme en Irlande (Nama) et en Espagne (Sareb)) des banques en restructurations, iii) de nombreuses banques ont fusionné afin de renforcer leur solvabilité et leur rentabilité (comme ce fut le cas en Espagne en 2010), iv) dans certains cas particuliers, un bail in des actionnaires privés a été mis en œuvre (Banco Espirito Santo en 2014). Ces aspects font largement partis des recommandations du rapport Liikanen, qui lui-même a inspiré la mise en place Mécanisme de Résolution Unique, avec la mise à contributions des créanciers (« bail-in ») dans un premier temps avant tout « bail-out ».

Pourtant, si ces deux crises trouvent leur source dans des circonstances similaires, à savoir la création d’une bulle immobilière (cf le livre « house of debt » d’AtifMian et Amir Sufi) suite à la déréglementation du système bancaire, il reste que le contexte économique environnant est aujourd’hui complètement différent. Certes le poids des réformes structurelles engagées par le gouvernement explique en partie le rebond économique constaté après 1993, mais ce ne fut pas le seul facteur explicatif. La croissance de la demande internationale a considérablement soutenu l’activité dans les pays nordiques alors que la dépréciation de leur devise a permis de restaurer la compétitivité prix des produits scandinaves. Il s’agit là d’un facteur explicatif important qui a permis aux pays nordiques de sortir de la crise et de retrouver un sentier de croissance durablement positif bien plus rapidement qu’aujourd’hui. En effet, dès 1994, soit seulement après quatre années après le début de la récession en Finlande et en Suède, le PIB a de nouveau augmenté. Dans la crise contemporaine, on ne peut malheureusement pas parler de rebond durable de l’activité alors que l’éclatement de la crise financière remonte à six ans. La volonté affichée par l’ensemble des pays européens de réduire l’endettement public et privé dès 2010 a largement participé à la stagnation économique.

Il n’est donc pas évident de faire le lien entre la mise en place de réformes structurelles et rebond de la croissance puisque certains facteurs exogènes impactent aussi la capacité d’une économie à sortir de la crise.

Conclusion

Aujourd’hui les pays nordiques continuent à jouir des réformes réalisées à la suite de la crise bancaire du début des années 90 (dans une moindre mesure pour la Finlande[1]). La rigueur budgétaire, même en année de forte croissance, le cadre de supervision renforcé du secteur bancaire, le rôle des exportations comme principal moteur de la croissance permettent aujourd’hui à la Suède et la Norvège de surperformer les autres pays européens dans l’après crise de 2008. Ces pays qui ont misé sur les exportations dans leur stratégie de sortie de crise, ont pu aussi jouir de la forte demande intérieure. L’investissement a été tiré par la croissance des carnets de commande à l’exportation et par la vitalité de la consommation domestique : en moyenne entre 1994 et 2000, l’investissement progresse annuellement de 9,8 % en Finlande, 7,7 % en Suède, contre 4,9 % en Europe. Alors que les pays nordiques bénéficiaient d’une hausse de la demande interne et externe, les pays européens d’aujourd’hui ne disposent pas des mêmes moteurs de croissance. En effet, ces derniers, qui ont arbitré en faveur de la dévaluation interne de sorte à pouvoir profiter d’un regain de compétitivité coût, le font aux dépens du pouvoir d’achat des ménages et donc de la demande domestique.

Par ailleurs, le consensus politique et social sur le besoin de réformer qui a émergé lors des années 90 a été un élément moteur du rebond scandinave aussi bien dans les années 90 qu’aujourd’hui. C’est de cette nécessité à réformer que les pays de la Zone Euro, en tête desquels la France et l’Italie, cherchent à s’inspirer pour retrouver un sentier de croissance durable et diminuer le poids de l’endettement public.

Bibliographie :

The 1990’s financial crises in Nordic countries, Seppo Honkapohja, Bank of Finland, 2009

The Nordic banking crises in the early 1990’s – Resolution methods and fiscal costs, K. Sandal, Norges Bank, 2004

Quelles leçons tirer aujourd’hui de la crise des années 1990 en Suède?, Trésor-Eco, 2012

More evidence supporting the house of debt, A. Mian & A. Sufi, 2014

Notes:

[1]Cf l’article BSi Economics : http://www.bsi-economics.org/index.php/macroeconomie/item/207-finlande-crise-structurelle-conjoncturelle