DISCLAIMER: la personne s’exprime à titre personnel et ne représente aucunement l’institution qui l’emploie.

Résumé :

– La politique macro-prudentielle vise à éviter une désorganisation de grande ampleur de la fourniture de services financiers qui entrainerait de sérieuses conséquences pour l’économie réelle.

– La politique macro-prudentielle n’est pas neutre pour les autres politiques économiques, ce qui peut créer des interférences ou des blocages entre différentes autorités.

– La mise en place d’une politique macro-prudentielle efficace est difficile par nature. D’une part, la mise en place de mesures de politique macro-prudentielle est politiquement sensible ce qui peut pousser à l’inaction. D’autre part, après une série de crises graves, le régulateur macro-prudentiel peut être biaisé vers un interventionnisme excessif.

Le vaste chantier de la réforme des supervisions bancaires et financières vise à compléter la régulation micro-prudentielle traditionnelle, c’est-à-dire centrée sur les risques individuels, par une analyse macro-prudentielle prenant en compte les risques dans leur globalité, c’est-à-dire centrée sur le risque systémique (un article du même auteur est disponible sur le site de BSI Economics). La politique macro-prudentielle peut ainsi se définir comme ayant l’objectif de « limiter le risque systémique, c’est-à-dire le risque d’une désorganisation de grande ampleur de la fourniture de services financiers, qui entrainerait de sérieuses conséquences pour l’économie réelle » (CGFS, 2012) ; en d’autres termes, éviter, dans la mesure du possible, les crises mettant en jeu la stabilité du système financier.

Les objectifs de la politique macro-prudentielle

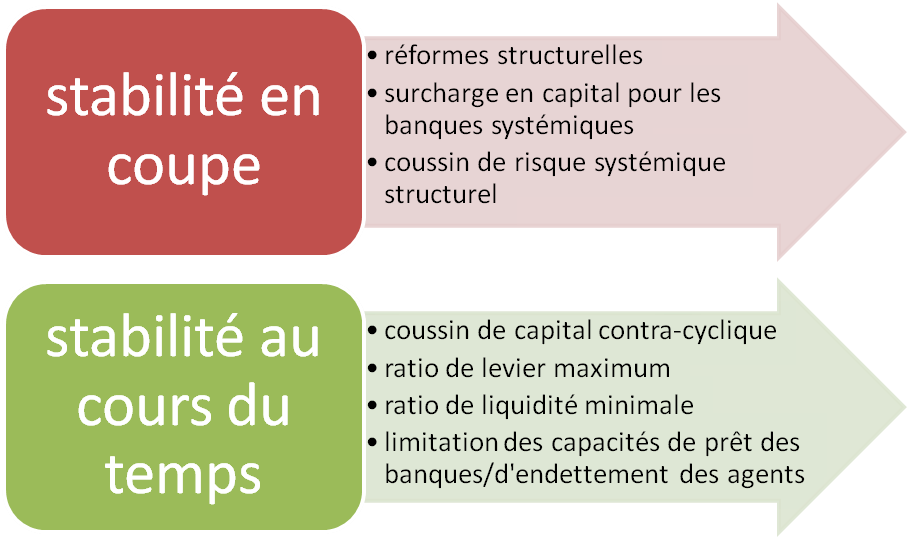

Deux objectifs centraux de la politique macro-prudentielle renvoient aux deux dimensions principales du risque systémique, à savoir la dimension en coupe et la dimension temporelle.

D’une part la politique macro-prudentielle vise à renforcer la résistance du système financier, c’est-à-dire « sa capacité à absorber les chocs économiques et financiers tout en évitant des répercussions majeures sur l’économie réelle »(Bennani et al., 2013). Ainsi, le risque de défauts collectifs ou « en chaine », caractéristique d’un phénomène de contagion, doit être internalisé par les institutions financières ; un tel effet domino résulte soit d’une interconnexion et d’une opacité excessive, soit d’expositions communes à certains risques extrêmes.

D’autre part la politique macro-prudentielle vise à limiter la procyclicité inhérente du système financier, c’est-à-dire crée dans et par le système financier. La procyclicité peut ainsi s’entendre du mécanisme par lequel le système financier amplifie les cycles économiques et les variations de l’économie réelle (Borio et al., 2001). Soit la prise de risque est trop importante dans les phases d’expansion, à cause d’un optimisme excessif connu sous le nom de « paradoxe de la tranquillité » (Minsky, 1986). Soit la prise de risque est trop faible en période de crise à cause d’une aversion excessive au risque qui peut être renforcée par les asymétries d’informations et les impératifs règlementaires.

En pratique, une liste indicative d’objectifs intermédiaires plus restrictifs a été établie par le Conseil du Risque Systémique Européen (ESRB, 2013) et vise ainsi à garantir une meilleure identification des risques et une meilleure analyse de l’efficacité de la politique macroprudentielle. Ces objectifs plus opérationnels seraient :

- Limiter la croissance excessive du crédit et du levier, notamment via la sous-estimation des risques ;

- Limiter les différences de maturité entre l’actif et le passif pour éviter les phénomènes de course à la liquidité/ventes forcées à la suite d’une perte de confiance ou d’une modification des anticipations ;

- Limiter la concentration des risques directs ou indirects : le défaut d’une contrepartie dans un contrat de couverture du risque peut générer un phénomène de contagion via la perte de l’assurance sur certains actifs (par exemple AIG [1]) ;

- Limiter les conséquences systémiques de l’aléa moral, c’est-à-dire la propension des grandes institutions financières, implicitement assurées par l’Etat, à prendre davantage de risques

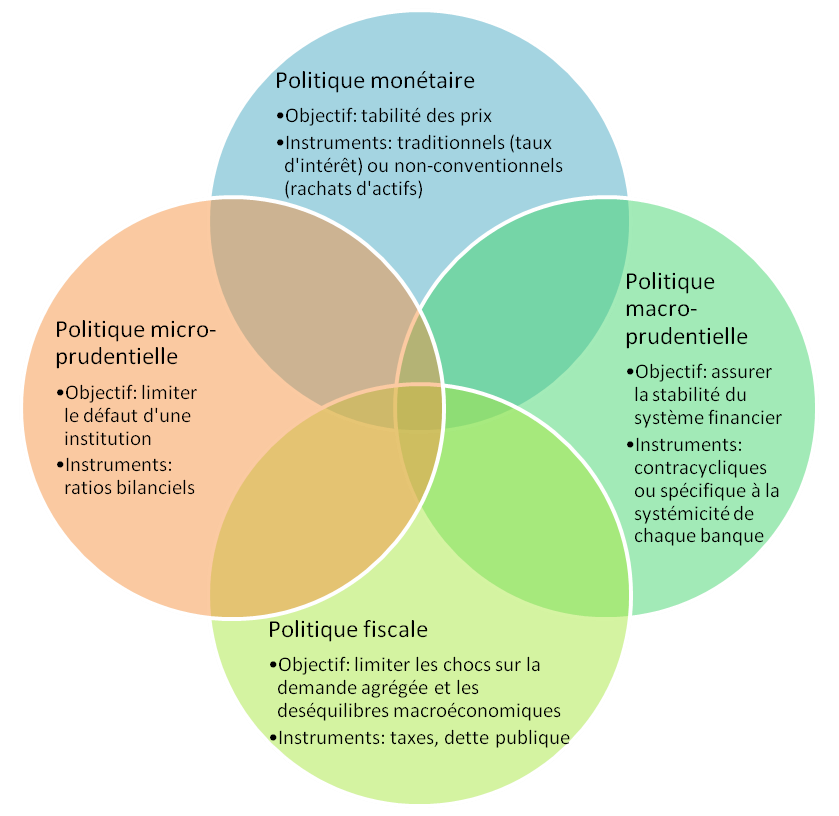

Une intégration complexe avec les autres politiques

La politique macro-prudentielle n’est pas neutre pour les autres politiques économiques, ce qui peut créer des complémentarités ou des blocages entre différentes autorités.

- La politique macro-prudentielle est très liée à la politique fiscale. (i) D’une part la limitation de l’offre de crédit peut aller à l’encontre des politiques fiscales re-distributives ou expansionnistes ; par exemple limiter les capacités d’emprunt des ménages en vue d’acquérir un bien immobilier peut aller à l’encontre des politiques d’exonération fiscales favorisant l’accès à la propriété. (ii) D’autre part l’endettement excessif du secteur public peut renforcer la vulnérabilité du système bancaire qui se trouve davantage exposé à un risque souverain (comme en Grèce). (iii) Enfin les garanties implicitement accordée par l’Etat aux grandes banques (« too big to fail ») risquent de limiter l’efficacité de la politique macro-prudentielle en renforçant les incitations à la prise de risque systémique.

- La politique macro-prudentielle est aussi très liée à la politique monétaire(Beau et al. 2012), les deux étant généralement complémentaires : la politique macroprudentielle, en limitant la propagation des chocs sur le prix des actifs ou sur l’offre de crédit, peut renforcer le mécanisme de transmission de la politique monétaire. Toutefois l’une et l’autre ne vont pas forcément de pair : en période d’inflation maitrisée, l’apparition d’une bulle (comme aux USA sur le marché immobilier) ne peut être empêchée par la politique monétaire. Par ailleurs le bilan des institutions surendettées peut être renforcé en érodant la valeur réelle du passif ou en soutenant le prix des actifs, ce qui peut se traduire par un retour de l’inflation.

- Enfin la politique macro-prudentielle est très liée à la politique micro-prudentielle dont elle partage certains outils(ratios de capitaux ou de liquidité). Toutefois les objectifs sont différents : au cours d’une une crise bancaire, l’autorité micro-prudentielle peut avoir intérêt à renforcer les exigences de certaines banques identifiées comme étant à risque. Mais cela peut amplifier la contagion en imposant un ajustement plus rapide et simultané du secteur bancaire, ce qui renforcerait in fine le resserrement de l’offre de crédit. Aussi une autorité macro-prudentielle privilégiera davantage un assouplissement des contraintes réglementaires pour éviter un ajustement trop brutal dans le court terme. Par analogie au monde de la finance, l’autorité macroprudentielle cherche à maximiser le rendement du portefeuille de titres (le système financier), alors que l’approche micro-prudentielle donne un poids égal et séparé à la performance de chaque titre composant le portefeuille (chaque institution financière).

Les outils de la politique macro-prudentielle

Afin d’accomplir tous ces objectifs, un certain nombre d’instruments, notamment centrés sur le secteur bancaire [2], peuvent être utilisés. Certains ont été introduit en droit européen via les régulations CRR/CRD IV, d’autre sont encore en discussion pour une application ultérieure. Pour plus de détails, voir Bennani et al. (2013).

Un premier ensemble d’instruments vise à renforcer la résistance du système financier et se concentre sur la dimension en coupe de la politique macro-prudentielle.

- Des mesures modifiant la structure du système bancaire pour préserver les activités de détail/dépôt classiquesdes activités de marché plus risquées en les regroupant dans des entités plus ou moins séparées, chacune devant satisfaire individuellement les contraintes règlementaires prudentielles. Ces mesures se sont concrétisées par les réformes Volcker aux USA, Vickers en Grande Bretagne et par le projet Liikanen en Europe, même si leur mise en place est loin de l’ambition initialement affichée.

- Un renforcement des exigences en capital pour les grandes banques internationales identifiées comme systémiques(dites « G-SIBs », à partir de Janvier 2016). Ainsi BNP devrait détenir 2 points de pourcentage supplémentaires de capitaux (au-delà du minimum règlementaire de 8% des actifs pondérés du risque), contre 1.5 points pour Crédit Agricole et 1 point pour BPCE et Société Générale (FSB, 2013) ;

- Un coussin de risque systémique, c’est-à-dire un renforcement des exigences de capital pour limiter les risques structurels, comptables ou règlementairesnon cycliques et spécifiques à certains secteurs bancaires, avec un maximum de 5 points de pourcentage supplémentaires.

Un second ensemble de mesures macro-prudentielles se concentre sur l’instabilité inhérente du système financier, c’est-à-dire la dimension temporelle de la politique macro-prudentielle.

- Le coussin de capital contra-cyclique qui a pour objet d’augmenter les fonds propres des institutions bancaires en période de croissance pour limiter un emballement de l’offre de crédit, et inversement diminuer les besoins réglementaires en capitaux en cas de crise pour augmenter l’offre de prêts et donc faciliter l’accès au crédit (opérationnel dès 2014 en France et en Europe) ;

- Le ratio de levier (dont la définition précise n’est pas encore finalisée) qui devrait limiter les possibilités de financement par unité de capital. L’avantage réside dans sa simplicité, ce qui réduit au maximum les possibles erreurs dans l’estimation des risques ou les incitations à l’arbitrage règlementaire et l’innovation financière. En effet les pondérations du risque utilisées pour le calcul des besoins de capitaux règlementaires sont imposées par le régulateur (par exemple la dette souveraine a une pondération du risque de zéro…) mais les banques, dans leur majorité, ont la possibilité de choisir la catégorie de risque qui s’applique le mieux à chacun de leurs actifs (modèle interne IRB).

- Une augmentation de la part des actifs liquides dans le bilan des banques afin qu’elles puissent faire face pendant un moisà des retraits de dépôts, des appels de marge sur des produits dérivés ou encore un tarissement des sources de financement de court terme. L’intérêt d’un tel ratio de « couverture de la liquidité » toujours en chantier est de laisser le temps suffisant pour que les autorités compétentes puissent prendre les mesures les plus pertinentes ;

- Une limitation des capacités de prêt des banques / de la capacité d’endettement des agents afin, d’une part, que les banques évitent de trop recourir aux financements de court terme et, d’autre part, éviter un phénomène de bulle sur les marchés, notamment de l’immobilier. Toutefois, ces derniers outils utilisés par exemple en Asie du sud-est (Hong Kong ou Corée du Sud) ne sont pour l’instant pas prévus par les accords internationaux et sont donc laissés à la libre appréciation des autorités nationales.

En conclusion la mise en place d’une politique macro-prudentielle efficace est difficile par nature. D’une part, les mesures de politique macro-prudentielle peuvent être politiquement sensibles ce qui peut pousser à l’inaction. En effet, cela revient à réduire la croissance économique de manière certaine dans le court terme pour éviter la possibilité de l’éclatement d’une bulle quelques années plus tard. D’autre part, après une série de crises graves, le régulateur macro-prudentiel peut être biaisé vers un interventionnisme excessif (FMI, 2012).

Avant que les souvenirs de la crise ne s’estompent, il est nécessaire que l’arsenal législatif soit précisé (notamment par la loi bancaire française de juillet 2013) et que les outils à disposition soient renforcés, même si tous les instruments ne seront pas nécessairement opérationnels dans l’immédiat. A vrai dire, il est peut-être même préférable que l’ensemble des nouvelles dispositions ne soient pas activées trop brusquement, vu l’ampleur des réformes en cours, au-delà du seul secteur bancaire, qui ne sont pas forcément coordonnées entre elles.

Notes

[1] Le géant de l’assurance américain AIG avait d’importantes positions sur les contrats d’assurance « Credit Default Swap » : en échange d’une prime d’assurance, de tels contrats garantissent la valeur d’un actif si celui-ci passe en dessous d’un palier. De tels contrats sont typiquement réalisés de gré-à-gré et AIG était devenu l’un des acteurs les plus importants. Entre Janvier 2007 et Septembre 2008, la division CDS de AIG enregistre 32.4 milliards de dollars de pertes : vu la détérioration de l’économie, AIG était obligé d’honorer ses contrats d’assurance et de rembourser ses clients. La faillite de AIG aurait laissé toutes ses autres contreparties sans couverture face aux pertes qui s’annonçaient en 2008. Dès lors, AIG ne pouvant faire défaut, l’assureur a été renfloué par le Trésor américain. Voir Sjostrom, W. (2009). « The AIG Bailout », Washington and Lee Law Review, vol. 66 pp. 943

[2] D’autres régulations macro-prudentielles sont en cours, notamment concernant les marchés financiers, l’utilisation de contreparties centrales pour la gestion des produits dérivés, l’extension des règles applicables aux fonds à effet de levier ou au secteur bancaire parallèle, ou encore la régulation du secteur des assurances jusqu’à présent moins régulé.

Références

Pour davantage de détails, voir principalement les sections 2 et 4 de :

– Bennani, T., Després, M., Dujardin, M., Duprey, T. and Kelber, A. (2013). , forthcoming Banque de France Occasional paper.

– Bank of International Settlements (2011). Central Bank Governance and financial stability, Report by a Study Group.

– Beau, D., Clerc, L., Mojon, B. (2012). Macro-prudential policy and the conduct of monetary policy, Banque de France Working Paper No. 390.

– Borio, C., Furfine, C.H., Lowe, P. (2001). Pro-cyclicality of the financial system and financial stability: Issues and policy options. BIS Paper No. 1.

– Committee on the Global Financial System (2012). Operationalising the selection and application of macroprudential instruments. CGFS Publications No. 48.

– Duprey, T. (2013). A la recherche d’une définition du risque systémique, BSi-Economics.

– European Systemic Risk Board (2013). Recommendation on the intermediate objectives and instruments of macro-prudential policy, 4 April 2013 (ESRB/2013/1).

– Fonds Monétaire International (2012). The interaction of monetary policy and macroprudential policies-background paper.

– Minsky, H. (1986). Stabilizing an Unstable Economy, Yale University Press.