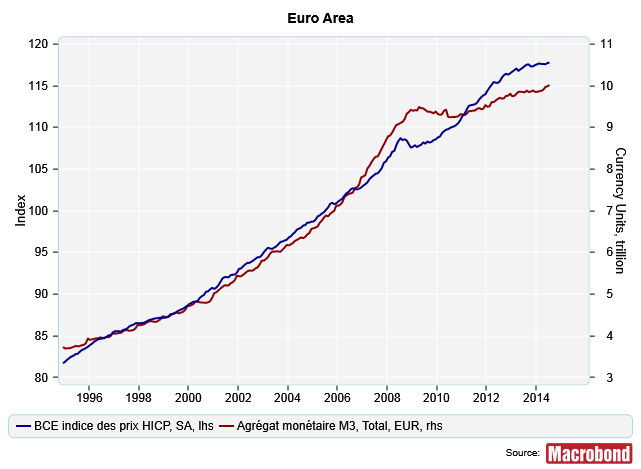

L’évolution de la masse monétaire est très souvent suivie par les analystes économiques dans la mesure où, sur le long terme, elle est corrélée avec le niveau d’inflation dans un pays. Concrètement, quels sont les facteurs affectant les chiffres de la masse monétaire ?

Prenons l’exemple d’un des agrégats monétaires les plus simples, M2, qui regroupe les dépôts auprès des banques et les billets en circulation. En ce sens, la masse monétaire est constituée de ces deux composantes. Comment augmente-t-elle alors d’une année sur l’autre ?

Concentrons-nous sur l’élément à la fois le plus simple et à la fois celui qui représente la plus grande partie de la masse monétaire (plus de 90%): les dépôts auprès des banques. Comment les dépôts des banques augmentent-ils ? A première vue cette question peut paraître bizarre : votre dépôt auprès de votre banque augmente parce que vous mettez de l’argent dessus direz-vous peut-être. Or cette argent que vous mettez sur votre compte vient de quelqu’un d’autre qui vous l’a donné, ou bien par exemple de votre patron qui vous a payé, dans ce cas en faisant un virement d’une autre banque (ou la même que vous) vers la vôtre. Aucune création monétaire donc: votre dépôt augmente parce qu’un autre a diminué. Au niveau global, il y a eu un transfert et non une création de monnaie. Il faut donc s’intéresser aux cas où le montant total des dépôts à vue augmente pour comprendre la façon dont est déterminée le montant de la monnaie en circulation.

L’illustration précédente permet de comprendre un fait très simple : le montant de la monnaie en circulation n’est pas déterminé par les transactions entre les agents non bancaires (ménages, entreprises…), mais il est déterminé par les transactions entre le secteur bancaire (banques et banque centrale) et le secteur non-bancaire[1]. Plusieurs types d’opérations vont conduire à un accroissement ou à une diminution de la masse monétaire. Parmi elles on trouve principalement :

– Le crédit bancaire. Lorsqu’une banque fait un crédit à un particulier, elle crédite son compte d’un certain montant, créant alors un nouveau dépôt. La masse monétaire augmente alors. Mais dans le même temps certains agents remboursent leurs crédits bancaires, diminuant ainsi les montants sur leurs dépôts : la masse monétaire diminue. Plus il y aura de création de crédits par rapport aux remboursements de crédits, plus il y aura de création monétaire.

– Les achats / ventes d’actifs[2] du secteur bancaire vers le secteur non-bancaire: lorsqu’une banque achète un actif à une entreprise financière par exemple (un hedge fund / une société d’assurance) elle va faire un virement sur le compte en banque de cette société : la masse monétaire augmente. Dans le même temps, la banque peut vendre un actif à un agent non bancaire : la masse monétaire diminue donc. Ce qui compte au final, c’est le solde net d’achats d’actifs par les banques aux agents non-bancaires: si les banques dans l’ensemble achètent plus d’actifs qu’elles n’en vendent aux agents non-bancaires, la masse monétaire augmente.

– Les achats / ventes d’actifs de la banque centrale lorsqu’elle outrepasse les banques (comme la Banque d’Angleterre pour son QE). De même qu’avant, lorsqu’une banque centrale achète des titres aux agents non-bancaires, elle augmente les dépôts de ces derniers : la masse monétaire augmente.

– Les achats / ventes de capital ou de dette à long terme des banques[3] par un agent non bancaire suite à leur émission. Dans le cas d’un achat l’agent non-bancaire substitue une dette à un dépôt, et le dépôt n’est pas transféré à un autre agent non-bancaire : il y a destruction de monnaie.

Ces principales opérations expliquent pourquoi la masse monétaire augmente ou diminue à une période donnée. En général, le crédit joue toujours un rôle primordial.

Julien P.

Notes:

[1] Hors gouvernement.

[2] On pourrait préciser « actifs de long terme » pour éviter de potentielles confusions car certains actifs de court terme sont inclus dans l’agrégat M4