DISCLAIMER: la personne s’exprime à titre personnel et ne représente aucunement l’institution qui l’emploie.

Résumé :

– Si les banques traditionnelles ne prêtent plus assez, peut-être faut-il que l’état prête directement aux acteurs économiques rentables mais contraints financièrement ?

– Dans une publication récente, Duprey (2012) revisite l’impact des banques partiellement détenues par l’Etat en s’écartant de l’analyse traditionnelle de leur inefficacité à long terme pour se poser la question de leur utilité à court terme en période de crise.

– D’une part, la structure de propriété des banques peut être un facteur important dans la détermination des fluctuations économiques en prêtant de manière moins pro-cyclique notamment en cas de choc négatif.

– Mais d’autre part leur rôle stabilisant en période de crise reflète un modèle économique différent qui est parfois le signal d’une inefficacité plus profonde dans l’allocation du crédit, notamment pour les pays moins développés.

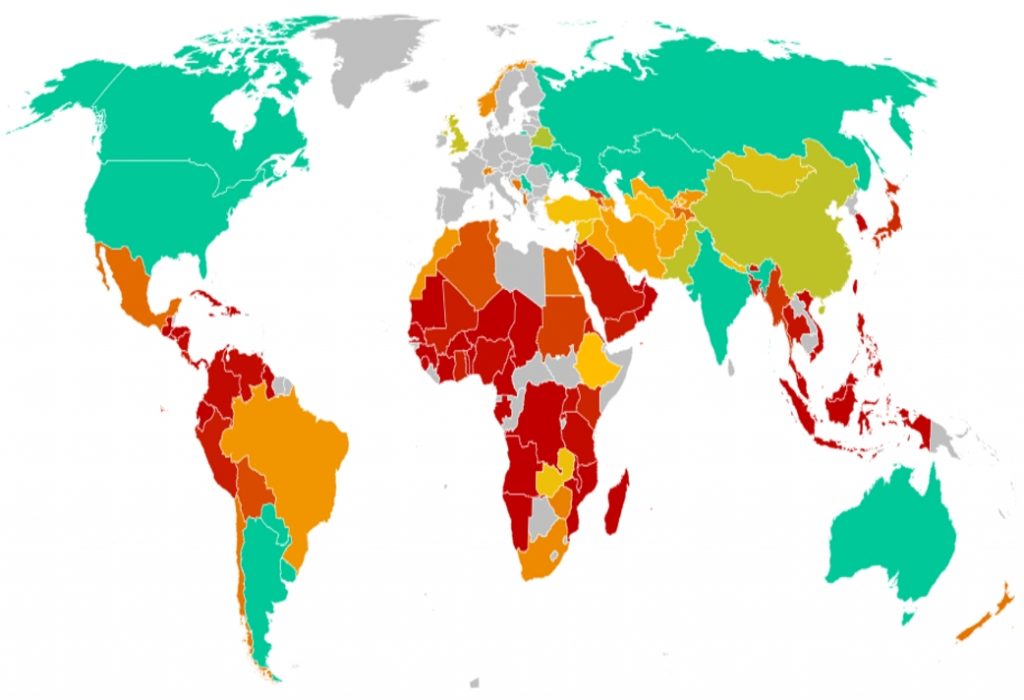

La période d’apparente tranquillité du monde de la finance qui a précédé la crise s’est accompagnée d’un double mouvement de dérégulation des marchés financiers et de dérèglementation des acteurs du financement de l’économie. Mauvaise appréciation des risques ou choix idéologiques ? D’aucun se pose la question –légitime– de savoir si l’état n’a pas alors perdu l’un de ses outils au service d’une meilleure allocation des ressources et d’une plus grande stabilité du système financier (graphique 1).

Graphique 1 : pourcentage des actifs bancaires détenus directement ou indirectement par l’état parmi le top 20 (au maximum) des banques de chaque état.

Source : Duprey, 2012.

L’éclatement de la crise de 2008 et ses nombreuses ramifications en Europe ont en effet généré un regain d’attention sur l’interaction entre le rôle des banques et celui des gouvernements, avec notamment (i) le sauvetage partiel de la banque Dexia mi-2012, dont les activités françaises ont été reprises par la Caisse des Dépôts et Consignations, (ii) la recapitalisation des banques espagnoles fin 2012 via le Mécanisme Européen de Stabilité pour éviter que leurs pertes abyssales ne détériorent davantage les finances publiques espagnoles, (iii) ou encore le lancement début 2013 de la Banque Publique d’Investissement censée lutter contre le resserrement continu du crédit observé en Europe depuis 2007 T3 (graphique 2). Le renforcement du rôle de l’Etat dans le secteur bancaire vient ainsi rouvrir le débat sur les coûts et bénéfices des banques publiques, qui semblaient pourtant être unanimement associées avec une mauvaise allocation du crédit, un ralentissement du développement des marchés financiers, et une moindre création de richesse.

Graphique 2 : Net pourcentage de banques restreignant les conditions d’octroi des crédits (Zone Euro)

Source : ECB, Enquête trimestrielle sur la distribution du crédit bancaire

Une nouvelle analyse du rôle des banques publiques

Dans un récent article, Duprey (2012) analyse dans quelle mesure les banques publiques peuvent effectivement distribuer le crédit d’une manière (apparemment?) plus utile en période de crise.

L’article montre que la structure de propriété des banques peut être un facteur important dans la détermination des fluctuations économiques ; si sur le plan macroéconomique, il ne semble pas souhaitable de renforcer le poids du secteur bancaire public pour diminuer la volatilité du cycle économique, au niveau microéconomique, une moindre sensibilité des prêts des banques publiques peut s’avérer utile pour le financement de certains projets. Mais leur rôle stabilisant en période de crise reflète un modèle économique différent, moins cyclique, qui peut être le signal d’une inefficacité plus profonde dans l’allocation du crédit, notamment pour les pays moins développés.

La littérature existante sur l’impact du rôle des banques publiques s’intéresse peu aux périodes de crise

Les analyses précédentes, principalement focalisées sur les conséquences à long terme du renforcement du secteur bancaire public concluent unanimement sur l’inefficacité d’un tel système (La Porta, 2002). D’une part, les banques publiques, ont la possibilité d’extraire une rente de situation grâce à une certaine protection vis-à-vis de la concurrence, ce qui a pour conséquence de préserver des systèmes d’organisation et de gestion des risques moins efficaces et de limiter la baisse des coûts d’intermédiation sans pour autant favoriser de meilleurs investissements (Berger et al.,2005 ; Ianotta et al., 2007). D’autre part, les luttes d’influence politiques mènent à une mauvaise allocation du crédit sans forcément prendre en compte ni la rentabilité ni l’utilité des projets financés (Shleifer et al., 1994 ; Khwaja et Mian, 2005 ; Dinç, 2005 ; Micco et al., 2007; Iannotta et al., 2013). Toutefois ce problème n’est pas limité aux pays en développement; ainsi Sapienza (2004) montre que les prêts des banques publiques Italiennes augmentent plus les années précédant les élections, et ce principalement dans les régions administratives détenues par la majorité au pouvoir.

De rares articles contemporains suggèrent cependant qu’un système bancaire inefficace, par exemple avec un fort engagement des autorités publiques, a permis de mieux surmonter les premières phases de la crise (Giannone et al., 2011). En Corée du Sud, par exemple, les crédits alloués par les banques publiques ont entièrement compensé la baisse du crédit octroyé par les banques privées pendant la récession de 2008 (Leonya et Romeub, 2011). De même, en analysant la croissance du crédit avant et après la crise de 2008, Cull et Martinez Peria (2012) trouvent que les banques publiques ont réagi de manière contra-cyclique en Amérique Latine mais non en Europe. Ainsi il semble nécessaire de compléter l’analyse traditionnelle de l’impact à long terme des banques publiques par une analyse à court terme, en fonction des fluctuations du cycle économique.

Les prêts des banques publiques sont moins sensibles au cycle économique, notamment en période de crise dans les pays suffisamment développés

L’analyse des données brutes (graphique 3) montre que le différentiel de croissance des prêts agrégés entre les banques publiques (détenues par l’état) et privées augmente, à l’avantage des banques publiques, lorsque la croissance est en berne. L’évolution est similaire si l’on observe l’évolution par pays (graphique 4). L’analyse statistique révèle ainsi que cette moindre réaction de l’évolution du stock de prêts aux fluctuations économiques se retrouve principalement en période de crise caractérisée par une déviation négative du PIB par rapport à sa tendance de long terme ou à son niveau potentiel.

Graphique 3 : Les prêts agrégés des banques publiques sont moins cycliques que ceux des banques privées

Note : en orange la différence de croissance des prêts agrégés des banques publiques versus privées en point de pourcentage ; une barre au-dessus de zéro signifie que les banques publiques ont accru (réduit) leurs prêts plus (moins) fortement que les banques privées. En noir le taux de croissance du PIB. Moyenne pondéré par la taille des pays de l’échantillon.

Source : Duprey, 2012

Graphique 4: Désagrégation par pays

Note : en orange la différence de croissance des prêts agrégés des banques publiques versus privées en point de pourcentage ; une barre au-dessus de zéro signifie que les banques publiques ont accru (réduit) leurs prêts plus (moins) fortement que les banques privées. En noir le taux de croissance du PIB. Moyenne pondéré par la taille des pays de l’échantillon.

Source : Duprey, 2012

L’origine et les changements dans la structure de propriété des banques doivent être analysés précisément.

L’effet sur la cyclicité du crédit est bien plus faible si l’on ne prend pas en compte les nationalisations effectuées pendant une crise bancaire, qui sont de nature à renforcer la baisse des prêts afin de procéder aux réorganisations nécessaires d’une banque en faillite. Par ailleurs, inclure les banques privatisées permet d’observer précisément le changement de comportement avant et après la baisse du pourcentage du capital détenu par l’état. Ainsi, avant leur privatisation, les banques publiques ont une politique de prêt sensiblement moins cyclique, alors que celle-ci n’est plus significativement différente après.

Toutefois, le mouvement moins cyclique des prêts des banques publiques avec le cycle économique dépend du niveau de développement du pays.

L’article met ainsi en évidence un lien positif entre le développement économique et la capacité d’absorption des chocs par les banques publiques, c’est-à-dire que les banques publiques dans les pays en développement sont plus prônes à accentuer les fluctuations du crédit. Une telle conclusion semble contredire l’approche selon laquelle les pays les moins avancés ont davantage besoin d’un système bancaire publique comme vecteur de leur développement à long terme. Néanmoins, à court terme, il est possible que les distorsions soient telles que ces pays n’arrivent pas à faire bon usage de leurs banques publiques.

La moindre réactivité des banques publiques aux chocs négatifs semble correspondre à un modèle économique différent dans les pays développés.

Cohérent avec un modèle économique davantage centré sur les relations avec la clientèle (Delgado et al., 2007), les banques publiques ont des sources de financement plus stables et une structure de bilan moins fragile. D’une part, les financements de court terme, notamment via les fonds monétaires, sont moins sujets à évaporation en temps de crise pour les banques publiques que pour les banques privées. En effet, en période de crise, le support direct de l’état est un facteur stabilisant. Par ailleurs, l’acquisition d’informations plus individuelles sur la clientèle nécessite davantage de ressources et implique donc le versement d’une prime de risque en cas d’emplois de financements extérieurs, ce qui ex-ante limite le recours aux financements de court terme par les banques publiques.

D’autre part, la relative solidité du bilan des banques publiques, mesuréenotamment par la croissance relativement plus lente des dettes autres que les dépôts, suggère une capacité d’absorption des chocs négatifs plus élevée, permettant ainsi aux banques publiques d’investir davantage dans des projets de long terme.

Néanmoins, cela révèle une mauvaise gestion des risques, notamment dans les pays moins développés.

La moindre réactivité des prêts des banques publiques en temps de crise pourrait ne refléter qu’une pratique comptable (et commerciale) visant à reporter les pertes sur les exercices futurs et étendre les maturités au-delà de ce qui serait économiquement justifié au regard des financements plus stables en moyenne. En effet cette mauvaise gestion masquant les pertes ou dépréciations d’actifs, dite « forbearance », se traduit par une plus forte croissance des provisions pour perte les années suivant un choc négatif, alors même que les conditions économiques s’améliorent de nouveau.

Les banques publiques ont pu avoir un rôle positif pendant la crise mais ne sont pas la panacée.

En conclusion, l’article met en lumière les moindres fluctuations dans le niveau des prêts des banques détenues par l’Etat, tout particulièrement en temps de crise. Mais s’il est tentant de conclure sur l’utilité de tels intermédiaires financiers, notamment pour éviter un assèchement complet de certains prêts à l’économie, il serait bien plus osé de prêter aux banques publiques un rôle stabilisateur sur le plan agrégé –d’autres politiques macroprudentielles sont nécessaires–, d’autant que la sensibilité du crédit aux fluctuations économiques peut parfois refléter une inefficacité plus profonde (Duprey, 2013). Si les banques publiques sont en principe considérées comme inefficaces à long terme, leur allocation du crédit risque d’être influencée par le cycle politique –même dans les pays développés– ce qui peut conduire à une gestion moins efficace de leur portefeuille à court terme.

Références:

– Berger, A., N. Miller, M. Petersen, R. Rajan, and J. Stein (2005) “Does function follow organizational form? Evidence from the lending practices of large and small banks,” Journal of Financial Economics, Vol. 76, No. 2, pp. 237–269.

– Cull, R. and M.S. Martinez Peria (2012) “Bank ownership and lending patterns during the2008-2009 financial crisis: evidence from Eastern Europe and Latin America,” Working paper, World Bank, 6195.

– Delgado, J., V. Salas, and J. Saurina (2007) “Joint size and ownership specialization in bank lending,” Journal of Banking and Finance, Vol. 31, pp. 3563–3583.

– Dinc, S. (2005) “Politicians and Banks: Political Influences on Government-Owned Banks in Emerging Countries,” Journal of Financial Economics, Vol. 77, No. 2, pp. 453–479

– Duprey, T. (2013). “Inefficient Banking and Heterogeneous Lending Cycle”. Working Paper.

– Giannone, D., M. Lenza, and L. Reichlin (2011) “Market Freedom and the Global Recession,” IMF Economic Review, Vol. 59, pp. 111–135.

– Iannotta, G., G. Nocera, and A. Sironi (2007) “Ownership structure, risk and performance in

the European banking industry,” Journal of Banking and Finance, Vol. 33, pp. 2127–2149.

– Iannotta, G., G. Nocera, and A. Sironi (2013) “The Impact of Government Ownership on Bank Risk,” Journal of Financial Intermediation, Vol. 22, pp. 152—-176.

– Khwaja, A. and A. Mian (2005) “Do Lenders Favor Politically Connected Firms? Rent Provision in an Emerging Financial Market,” Quarterly Journal of Economics, Vol. 120, No. 4, pp. 1371–1411.

– La Porta, R., F. Lopez-De-Silanes, and A. Shleifer (2002) “Government Ownership of Banks,” The Journal of Finance, Vol. 57, No. 1, pp. 265–301.

– Leonya, L. and R. Romeub (2011) “A model of bank lending in the global financial crisis and the case of Korea,” Journal of Asian Economics, Vol. 22, No. 4, pp. 322–334.

– Micco, A., U. Panizza, and M. Yanez (2007) “Bank Ownership and Performance: does politics matter?” Journal of Banking and Finance, Vol. 31, No. 2, pp. 219–241.

– Sapienza, P. (2004) “The Effects of Government Ownership on Bank Lending,” Journal of Financial Economics, Vol. 72, No. 1, pp. 357–384.

– Shleifer, A. and R.W. Vishny (1994) “Politicians and firms,” Quarterly Journal of Economics, Vol. 109, pp. 995–1025.