Lors de notre enquête, une hausse des droits de douanes américains sur des produits chinois était encore prévue au 1er janvier 2019, elle a depuis été reportée à mars 2019. Au vu des réponses du présent Consensus, trois résultats ressortent : (1) le commerce mondial se contracterait en 2019 (probabilité forte pour 57 % des sondés), d’importants volumes exportés auraient déjà été réalisés par anticipation, (2) ce ralentissement du commerce mondial proviendrait également du ralentissement de la croissance économique chinoise (probable pour 66 % des sondés) et (3) la baisse du commerce mondiale impliquerait un risque modéré sur les marchés actions : 42 % anticipent une probabilité moyenne d’une baisse des actions mondiales tandis que 26 % n’anticipent aucun effet.

Toutefois, l’anticipation d’une Fed plus prudente, des marchés actions résilients en dépit du ralentissement de la croissance chinoise est contradictoire. En 2016, les marchés financiers étaient prudents sur le nombre de hausses du taux par la Fed encourageant un report des flux vers les émergents, en particulier sur les marchés chinois. En ce sens, si un scénario pessimiste sur la croissance chinoise et une guerre commerciale étaient ajoutées au scénario de 2016, alors une stabilisation des marchés actions voire une hausse sembleraient difficilement atteignables.

Le ralentissement du commerce mondial devrait peser sur l’activité en Zone euro. Une première hausse des taux d’intérêt par la Banque Centrale Européenne n’est donc pas attendue avant 2020, selon la majorité du consensus. En parallèle, si les convictions sont fortes sur les risques institutionnels avec l’obtention d’un accord sur le Brexit (57 % des économistes) et une hausse du risque politique en Italie en vue des élections européennes (69 %), la trajectoire de l’Euro face au dollar américain ne fait pas consensus. Une baisse à 1,10 (1,14 actuellement début décembre, 1,18 en moyenne sur l’année 2018) ne convainc que 24 % des économistes. En cas de contraction du commerce mondial et du maintien de l’activité américaine, les facteurs économiquesconjoncturels (différentiels de croissance et d’inflation) soutiendraient la dépréciation de l’euro.

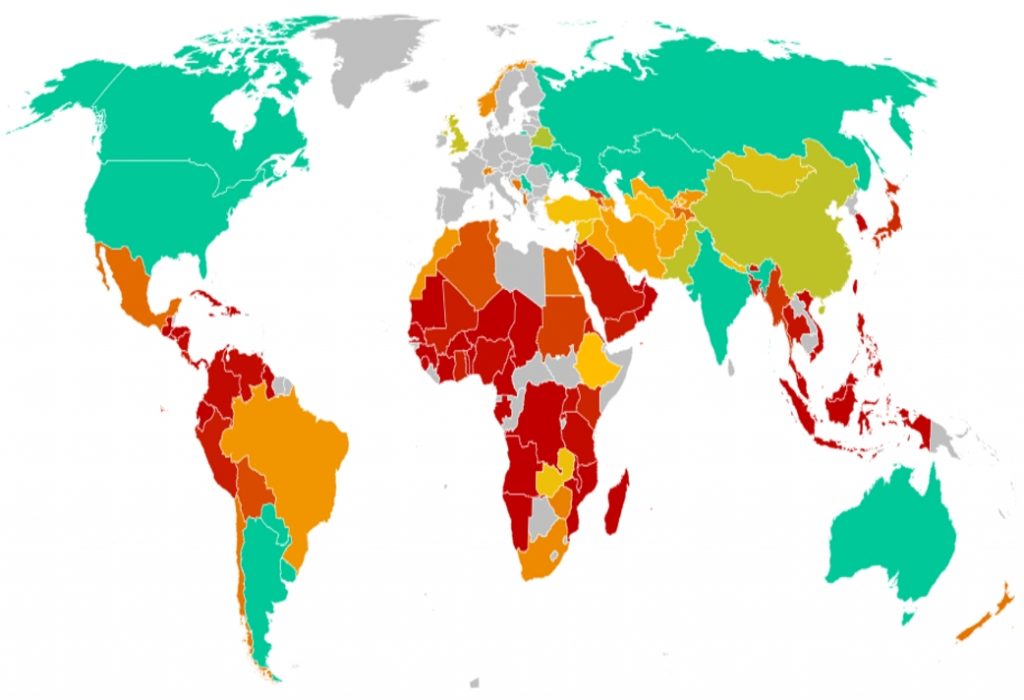

Les tensions sociales, politiques et géopolitiques sont identifiées comme un risque non négligeable sur la croissance des pays développés en 2019 et réunissent une large majorité (92 %) pour l’Europe. Le cas du Royaume-Uni, qui quittera l’Union Européenne fin mars 2019, continue de susciter les interrogations tant sur les contours du Brexit que sur son impact économique. L’Union Européenne et l’Italie ne parviennent toujours pas à ce stade à s’entendre sur un budget, une situation qui n’est pas de bon augure, à quelque mois des élections européennes de mai 2019. De même, les incertitudes restent de mise en Allemagne et les récents mouvements sociaux en France témoignent d’un contexte politico-économique délicat. Aux Etats-Unis, c’est davantage des aspects géopolitiques qui amènent 55 % des sondés à considérer que ce type de risque pèserait sur la croissance en 2019. Le caractère fortement imprévisible de la diplomatie américaine sous la Présidence de D. Trump provoque de fortes tensions, avec notamment des répercussions importantes sur le commerce mondial. En Amérique latine, ce risque est également significatif (84 % des sondés), alimenté par plusieurs facteurs : gestion des réfugiés vénézuéliens, crise politique au Nicaragua, arrivée du Président AMLO au Mexique qui inquiète les marchés financiers ou encore les élections générales en Argentine d’octobre alors que le pays traversera probablement une récession économique. En Afrique, ce risque restera élevé selon 66 % du panel, avec des enjeux électoraux et politiques importants : en Afrique du Sud, au Nigeria, en Algérie et en Tunisie.